Détection de fraude documentaire avec OpenCV en Python : tests réels et limites.

Comparatifs

Dernière mise à jour :

November 28, 2025

5 minutes

Vous souhaitez transformer vos relevés bancaires américains en données exploitables dans Excel ? Je vous recommande d’utiliser un outil qui combine les technologies OCR et LLM. En raison de la mise en page complexe des relevés bancaires, cette approche offre les meilleurs résultats en termes de précision et de rapidité, comparée aux méthodes d’OCR traditionnelles ou à l’utilisation des LLM seuls.

Apprenez à extraire des données précises et structurées à partir de relevés bancaires grâce à l’OCR et à l’IA.

Le défi : les formats de relevés bancaires sont notoirement complexes.

Vous avez probablement déjà essayé de copier-coller vos relevés dans Excel ou CSV, pour vous rendre compte que la mise en forme était complètement cassée.

De nombreux fichiers PDF sont également verrouillés, empêchant même la sélection de texte la plus simple.

Et si vous travaillez avec des images numérisées, des outils comme Aperçu sur macOS proposent un OCR basique, mais les données copiées deviennent souvent désordonnées ou incohérentes.

En tant que responsable produit chez Koncile, j’ai échangé avec des centaines d’entreprises et de particuliers sur les défis liés à l’extraction de données.

J’ai vu passer toutes les variations possibles de formats de relevés bancaires américains — et tous peuvent être résolus avec la bonne approche.

Un bon processus d’extraction de données à partir de relevés bancaires vous permet de :

Comprendre ce que l’OCR peut extraire vous aide à choisir la méthode la plus adaptée à vos besoins.Lorsqu’il s’agit de capturer des données, il est important de distinguer d’abord les champs répétés des champs uniques.Les champs répétés font généralement référence aux lignes d’opérations, comme les transactions individuelles présentes dans un relevé bancaire.Les champs uniques, quant à eux, correspondent aux informations qui n’apparaissent qu’une seule fois — comme les totaux, le nom du titulaire du compte ou la période du relevé.

Il s’agit de champs uniques, des informations qui n’apparaissent qu’une seule fois dans le document. Elles sont généralement plus faciles à extraire que les tableaux, car elles ne nécessitent pas de détection de mise en page complexe.

Il est également possible de détecter la présence ou l’absence de signatures sur le document.

Contrairement aux informations générales, les données de transaction apparaissent généralement sous forme de tableaux répertoriant chaque mouvement sur le compte.

Chaque ligne représente une transaction unique et contient en général plusieurs champs clés, tels que :

C’est à ce stade que la plupart des méthodes d’extraction rencontrent des difficultés : les transactions peuvent s’étendre sur plusieurs lignes, les montants apparaître dans différentes colonnes, et la disposition des tableaux varie considérablement d’une banque à l’autre.

Examinons trois méthodes pour traiter les relevés bancaires, de la plus simple à la plus avancée.

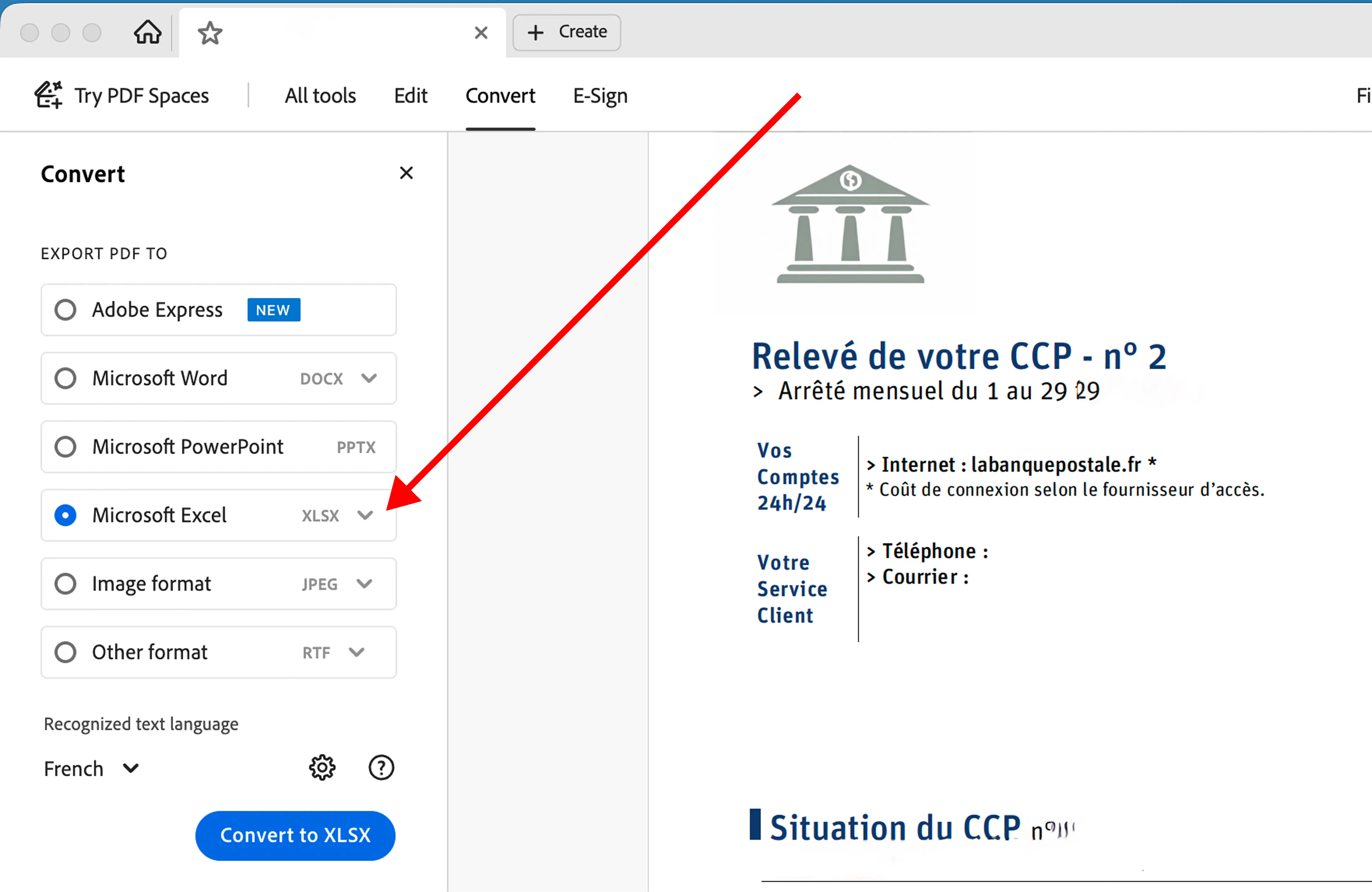

Adobe PDF Reader propose une option gratuite permettant d’exporter des documents au format Excel grâce à son moteur OCR intégré.

Pour les fichiers PDF consultables, Adobe lit le texte sous forme de métadonnées et utilise la détection de mise en page pour identifier les tableaux.

Fonctionnement : ouvrez votre PDF dans Adobe Reader, puis allez dans Fichier > Exporter vers > Feuille de calcul > Classeur Microsoft Excel.

Les principaux problèmes : plusieurs lignes de transactions fusionnent souvent, ce qui nécessite un nettoyage manuel par la suite. Adobe extrait également toutes les informations de la page, créant ainsi des lignes inutiles avec les en-têtes, pieds de page et contenus promotionnels qu’il faut supprimer manuellement.

Le résultat reste exploitable, mais demande un post-traitement important.

Coût : bien qu’Adobe Reader soit gratuit pour un usage de base, l’abonnement complet à Adobe Acrobat coûte environ 20 à 30 $ par mois pour accéder aux fonctions d’exportation avancées.

Idéal pour : les utilisateurs disposant de PDF consultables et ne craignant pas de passer 15 à 20 minutes à nettoyer les données exportées par relevé.

Depuis que les LLM ont développé des capacités avancées de lecture de documents, vous pouvez importer directement vos relevés bancaires dans ChatGPT, Gemini ou Claude, ou comparer leurs performances, par exemple avec Mistral AI vs ChatGPT.

Une invite utile pour extraire correctement les données :

Vous pouvez copier-coller cette invite dans n’importe quel LLM :

Extrayez toutes les transactions de ce relevé bancaire PDF et exportez-les dans un tableau compatible avec Excel.

Chaque ligne doit représenter une transaction avec les colonnes suivante:

Date de transaction, Date d’enregistrement (si disponible), Description, Débit, Crédit et Solde.

Normalisez les dates au format AAAA-MM-JJ, supprimez les symboles monétaires et conservez des valeurs numériques cohérentes.

Excluez les en-têtes, pieds de page et textes récapitulatifs (par exemple "Solde d’ouverture", "Solde de clôture").

Si certaines données sont manquantes (comme le solde), laissez la cellule vide.

Forces : les LLM excellent dans la structuration des données exactement selon vos besoins. Ils comprennent le contexte et peuvent distinguer les données de transaction des informations non pertinentes.

Faiblesses : les LLM ne sont pas des moteurs OCR — ils sont conçus pour comprendre le texte, pas pour reconnaître précisément les caractères. Ils peuvent inventer des chiffres ou mal lire des montants, car ils ne disposent pas de capacités OCR dédiées. Ce problème est particulièrement fréquent avec des documents mal alignés, des scans de mauvaise qualité ou des PDF basés sur des images.

Attention aux problèmes de format d’exportation : lorsque vous demandez à un LLM d’exporter un fichier CSV, précisez le caractère séparateur. Les fichiers utilisant la virgule peuvent poser des problèmes dans Excel si vos transactions contiennent elles-mêmes des virgules. Demandez plutôt à utiliser le point-virgule (;) comme séparateur pour une meilleure compatibilité, notamment avec les versions européennes d’Excel.

Idéal pour : les utilisateurs disposant de PDF clairs et consultables, souhaitant un format de sortie flexible et tolérant quelques imprécisions occasionnelles sur les montants.

C’est l’approche que je recommande pour obtenir des résultats constants et très précis.

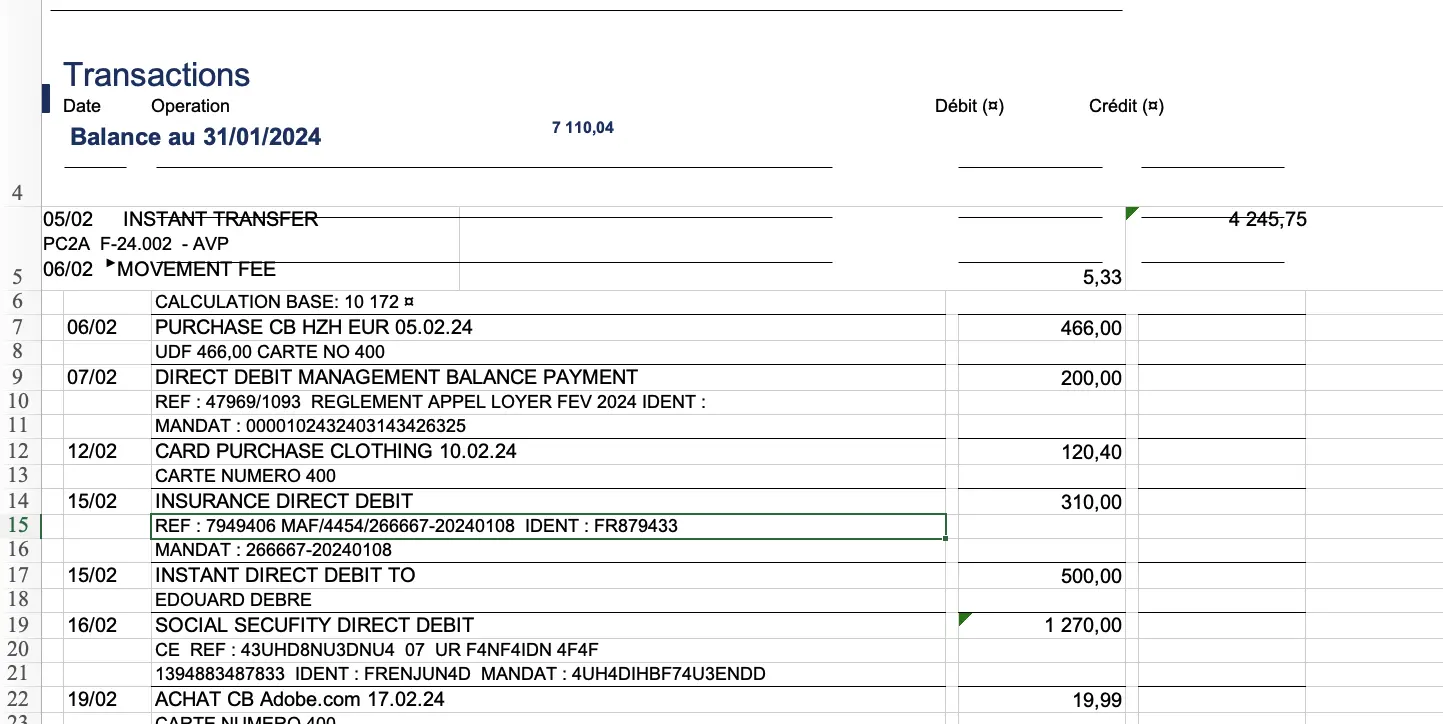

Les solutions OCR propulsées par des LLM combinent la précision de l’OCR traditionnel avec l’intelligence des modèles de langage IA. Cette approche hybride permet de relever le principal défi des relevés bancaires : ils contiennent souvent plusieurs tableaux, encadrés promotionnels et mentions légales — mais vous ne souhaitez extraire que le tableau des transactions, avec exactement une ligne par transaction.

Comment cela fonctionne : ces outils spécialisés utilisent d’abord un OCR classique pour une reconnaissance précise des caractères, puis appliquent un traitement par LLM afin de comprendre la structure du document, d’identifier les tableaux pertinents et d’extraire uniquement les données nécessaires.

Le système distingue les totaux récapitulatifs des transactions individuelles, conserve la correspondance entre les dates et les montants, et exporte des données propres, prêtes à l’emploi.

Pourquoi cela fonctionne mieux : l’OCR traditionnel seul a du mal avec les mises en page complexes, tandis que les LLM seuls peinent à reconnaître précisément les caractères. En combinant les deux, vous obtenez la précision de l’OCR et l’intelligence des LLM — ce qui permet d’atteindre des taux d’extraction supérieurs à 95 %, même sur des documents difficiles.

Idéal pour : toute personne traitant régulièrement des relevés bancaires, les entreprises recherchant une automatisation des documents fiable, les utilisateurs travaillant avec différents formats de relevés, ou toute organisation ayant besoin d’une précision de niveau production.

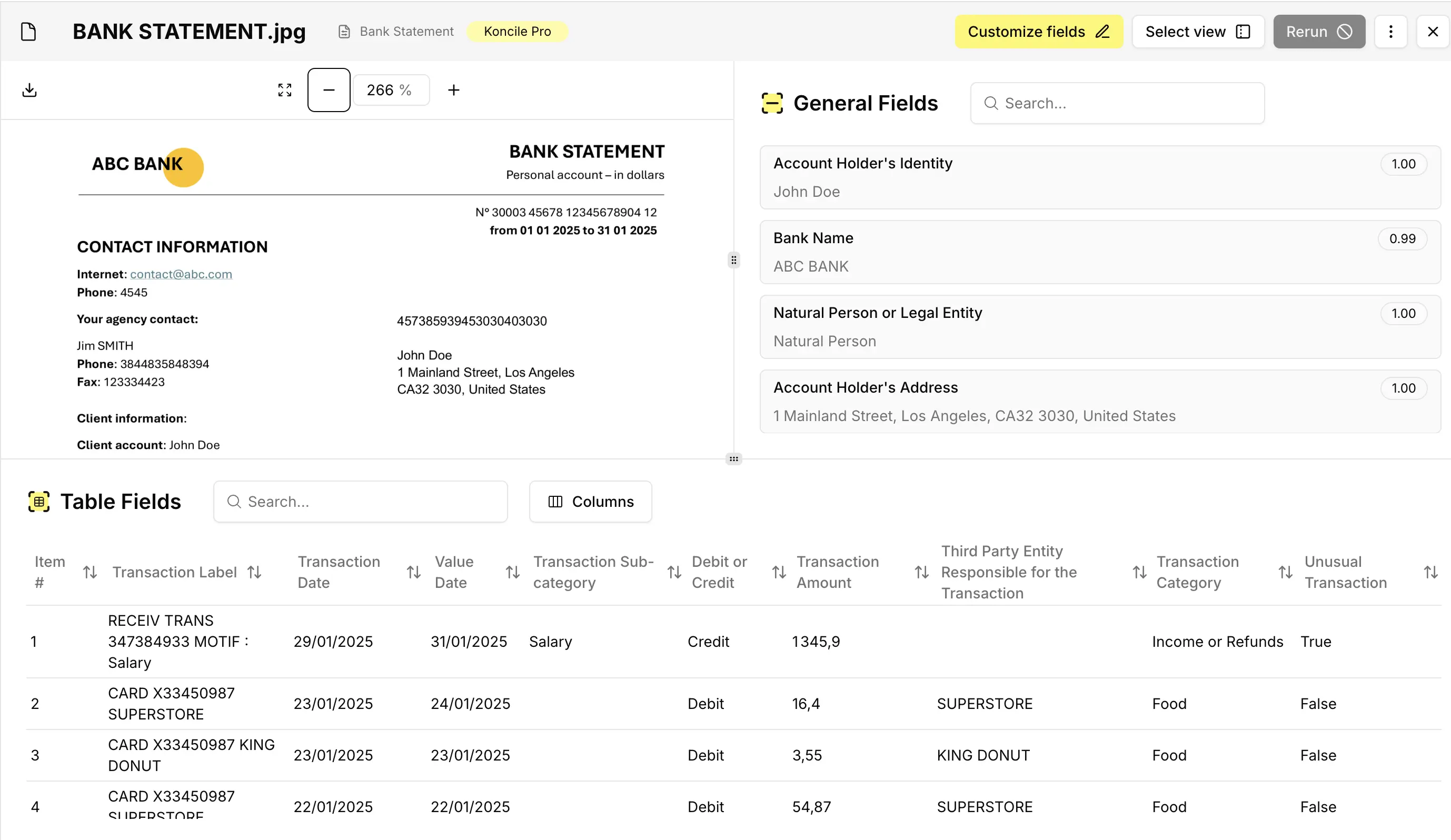

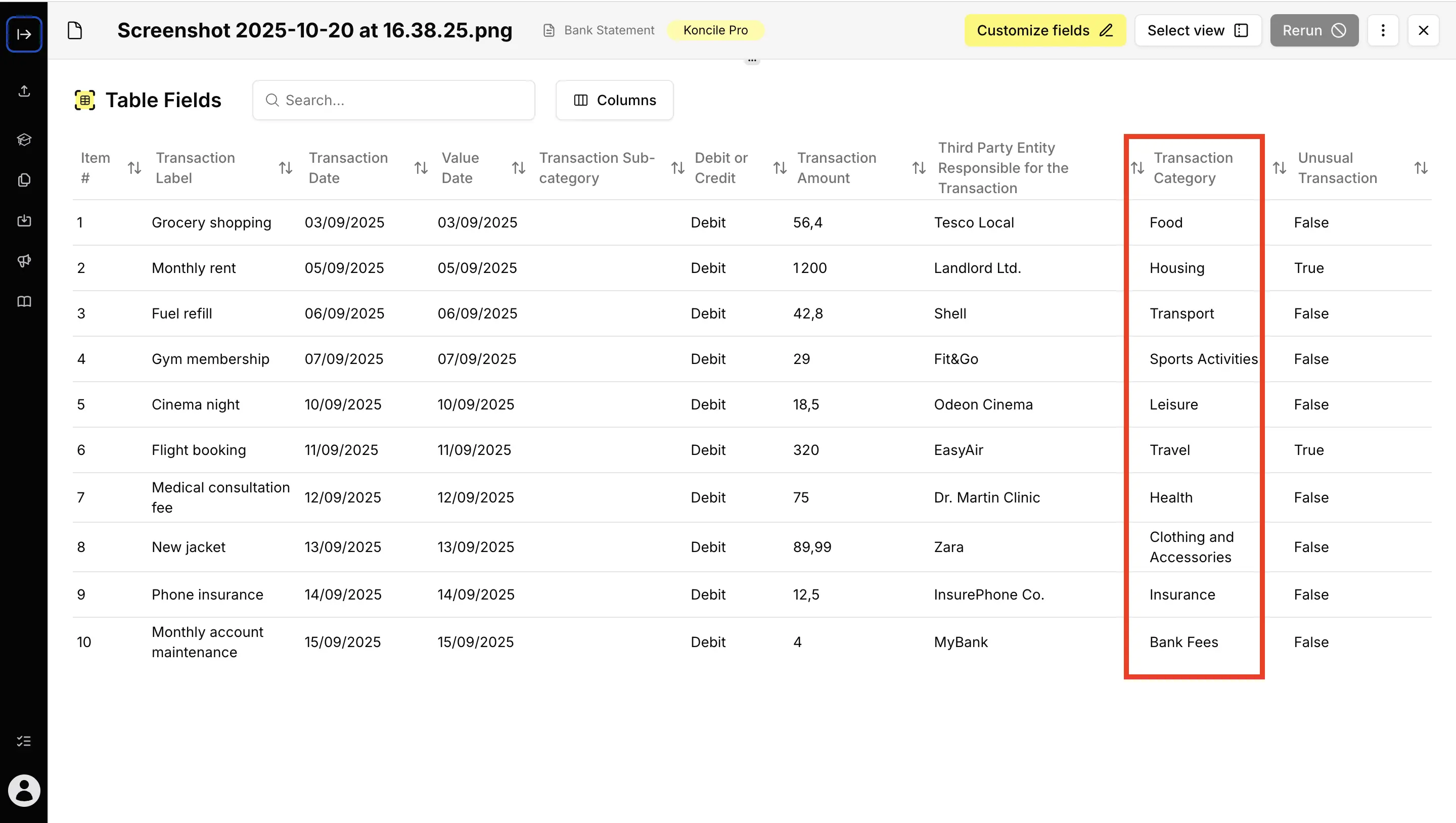

Comment contrôler efficacement votre budget ?

L’OCR appliqué aux relevés bancaires transforme tous vos relevés en un tableau de bord organisé avec des catégories pertinentes.

Grâce à un outil alimenté par l’IA, vous pouvez catégoriser automatiquement vos dépenses.

Pour chaque transaction extraite, ajoutez une instruction afin d’attribuer la catégorie appropriée en fonction du libellé de la transaction :

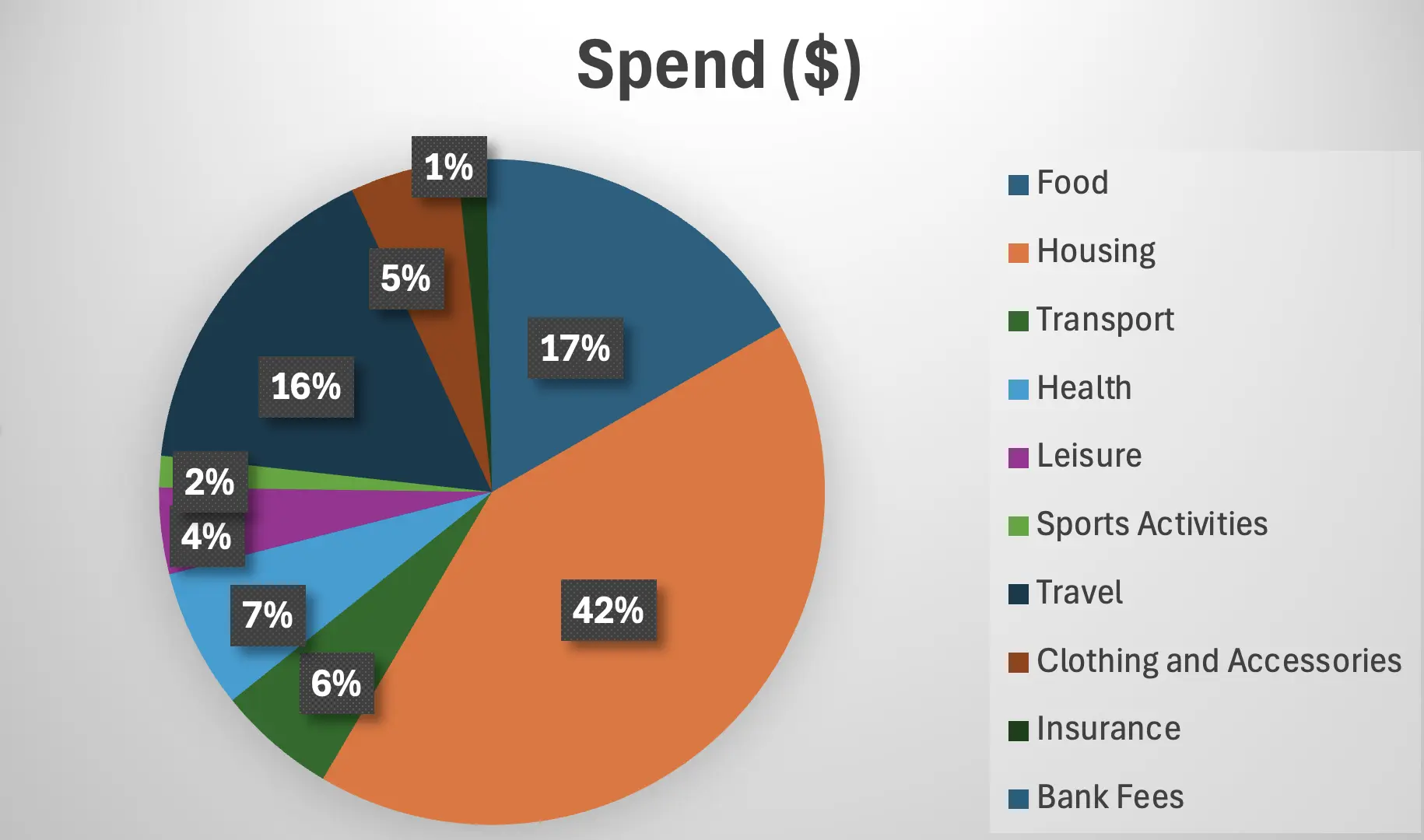

Choisissez la catégorie appropriée dans la liste suivante : Alimentation, Logement, Transport, Santé, Loisirs, Activités sportives, Abonnements culturels, Voyages, Vêtements et accessoires, Hygiène et beauté, Éducation, Cadeaux et dons, Remboursements de crédit, Épargne, Assurances, Impôts et frais, Frais bancaires, Achats importants, Revenus ou remboursements, Virements, Divers, Non classé.

En utilisant l’application Koncile pour ce cas d’usage, vous pouvez constater que chaque transaction a été extraite avec précision et automatiquement associée à sa catégorie correspondante.

Une fois les données exportées vers Excel, vous pouvez regrouper les transactions par catégorie et créer des graphiques de dépenses pour visualiser où va votre argent chaque mois. Cette visibilité permet d’identifier les habitudes de consommation et les opportunités d’économies.

J’ai échangé avec plusieurs prêteurs aux États-Unis qui doivent vérifier les revenus des emprunteurs et analyser leur santé financière. L’OCR appliqué aux relevés bancaires automatise ce processus traditionnellement manuel.

Il accélère considérablement l’octroi de prêts : grâce à un OCR performant, vous pouvez extraire toutes les transactions et identifier instantanément les indicateurs clés nécessaires à la décision de souscription.

Une simple instruction de catégorisation appliquée à chaque ligne permet de distinguer :

Cette analyse automatisée réduit le temps de traitement des prêts de plusieurs jours à quelques heures, tout en améliorant la précision et en diminuant les erreurs humaines liées à la saisie manuelle.

L’OCR appliqué aux documents KYC, ici les relevés bancaires ne sert pas seulement à extraire des données, c’est aussi un outil puissant pour la détection de fraude documentaire. On pourrait croire que le traitement de relevés bancaires se limite à l’extraction d’informations, mais il offre en réalité un fort potentiel de vérification croisée au sein même du document.

Prenons le cas d’un faussaire : il modifiera peut-être une ligne de transaction, mais les chiffres s’additionnent rarement correctement. Le total des crédits doit correspondre à la somme de toutes les lignes de crédit. Il en va de même pour les débits. Le solde final doit être égal au solde initial plus les crédits, moins les débits. Ces relations mathématiques offrent une validation automatique.

Cela va au-delà de l’OCR classique : on entre ici dans le traitement documentaire avancé. Dans votre stratégie OCR, intégrez des contrôles automatiques en ajoutant des champs de validation.

Pour suivre les transactions suspectes, ajoutez une instruction telle que :

Examinez cette transaction et signalez toute anomalie telle que des valeurs manquantes, des données incohérentes, des soldes négatifs ou anormaux, des doublons, des montants supérieurs à 10 000 $, des dates dans le désordre ou des totaux non concordants.

Ces contrôles automatisés permettent d’identifier les documents potentiellement frauduleux avant qu’ils n’intègrent vos systèmes.

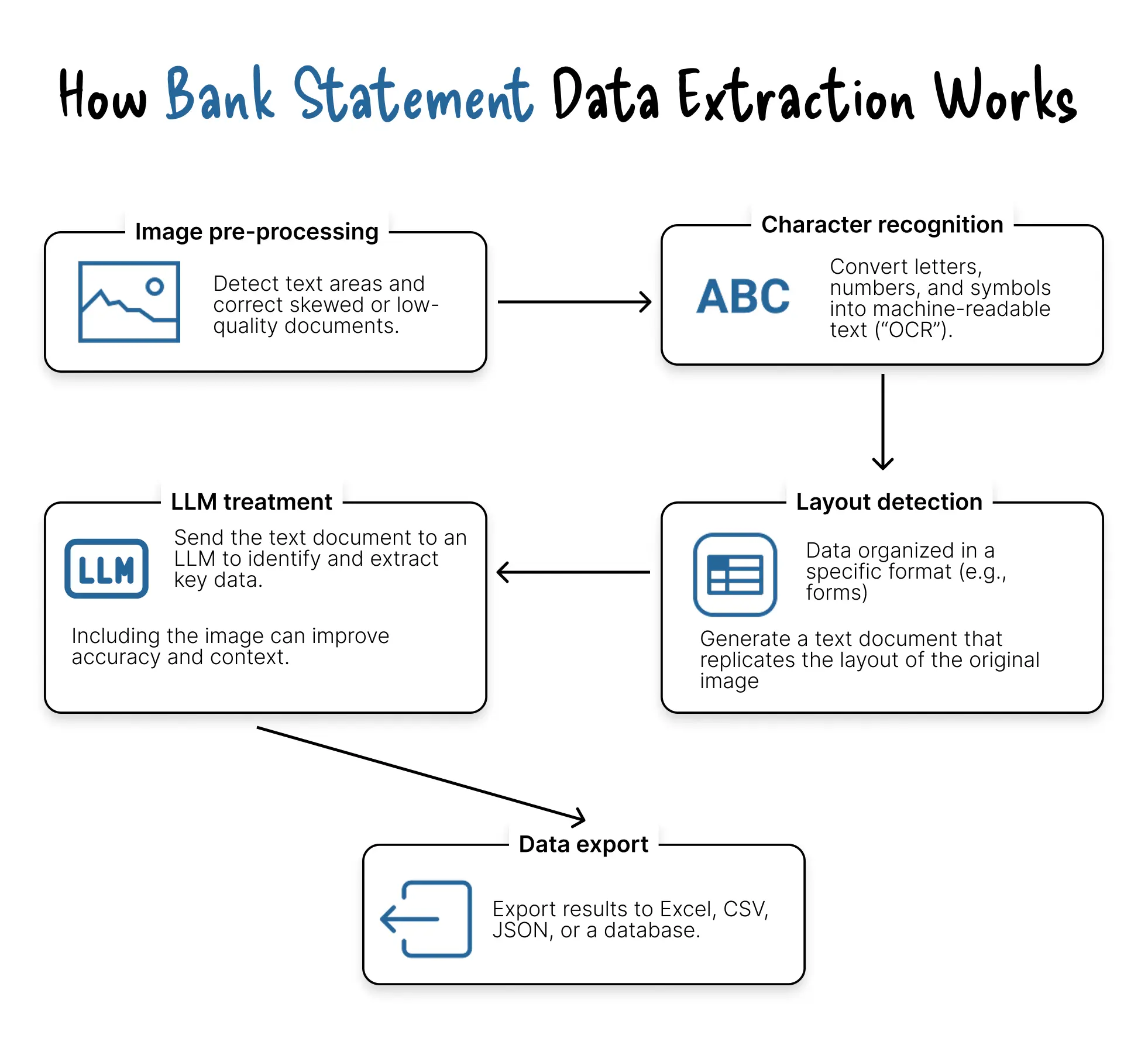

Un OCR pour relevés bancaires combine plusieurs étapes pilotées par l’intelligence artificielle afin de transformer les relevés en données structurées et exploitables. En arrière-plan, chaque phase contribue à lire, interpréter et organiser votre relevé bancaire dans des formats tels qu’Excel ou JSON.

J’inclus ici l’étape d’un LLM, car cette approche s’est révélée la plus efficace depuis 2025. Sauter l’une de ces étapes entraîne généralement une baisse notable de la précision.

Le système commence par analyser le fichier afin de détecter où se trouve le texte.

Il corrige les distorsions, ajuste la luminosité et supprime le bruit, garantissant ainsi que même les documents numérisés ou de faible qualité deviennent lisibles.

Cette étape de préparation a un impact significatif sur la précision des traitements suivants.

Le moteur OCR convertit les caractères visuels en texte numérique.

Il identifie les lettres, les chiffres et les symboles, rendant votre document lisible par machine.

Les moteurs OCR modernes atteignent plus de 99 % de précision sur les textes imprimés et clairs.

Une fois le texte extrait, le système détecte les tableaux, colonnes et sections structurées.

Cette étape permet de préserver l’organisation d’origine des données — essentielle pour maintenir la cohérence entre les lignes de transactions, les montants et les dates.

La détection de mise en page distingue la table de transactions des autres éléments de la page comme les en-têtes, pieds de page ou contenus promotionnels.

Le texte extrait est ensuite envoyé à un modèle de langage de grande taille (LLM), qui interprète la signification de chaque ligne.

Il comprend ce qui constitue une transaction, ce qui représente un total, et ce qui correspond à un débit ou à un crédit.

Si l’image est également fournie, le LLM utilise à la fois le texte et le contexte visuel pour améliorer la précision.

Cette couche d’intelligence permet au système de gérer efficacement la diversité des formats selon les différentes banques.

Enfin, les données extraites et nettoyées sont exportées dans le format de votre choix — Excel, CSV, JSON, ou directement vers un système comptable via une API.

Les données sont structurées, validées et prêtes à l’emploi, sans intervention manuelle.

Grâce à ces cinq étapes, l’ensemble du document — de l’image au tableau structuré — est traité automatiquement, réduisant considérablement le travail manuel et le risque d’erreurs.

Les coûts varient selon l’approche choisie.

Pour les solutions on-premise (hébergées en interne), le coût principal réside dans le développement et la maintenance, nécessitant un investissement important en ressources techniques.

Pour les solutions SaaS basées sur le cloud, la tarification est généralement à la page ou au document.

Les tarifs vont de 0,30 $ par page pour de petits volumes à 0,05 $ ou moins pour les grands comptes.

De nombreux fournisseurs proposent des grilles tarifaires dégressives en fonction du volume traité.

La fiabilité varie selon la technologie utilisée.

Les outils OCR génériques manquent souvent de précision, tandis que les systèmes financiers avancés combinant OCR traditionnel et LLM (comme la méthode 3) peuvent atteindre plus de 99 % de précision sur les relevés imprimés clairs.

Les outils professionnels attribuent également un score de confiance à chaque champ et signalent automatiquement les résultats incertains.

Cela permet de concentrer l’intervention humaine uniquement sur les cas limites.

Les données financières sont extrêmement sensibles.

Les plateformes SaaS réputées utilisent un chiffrement de bout en bout (en transit et au repos) et respectent les normes RGPD et SOC 2.

Avant de téléverser un document, vérifiez toujours la documentation du fournisseur concernant la confidentialité et la sécurité des données.

Les solutions OCR modernes prennent en charge une large gamme de formats : PDF (natifs ou scannés), JPG, PNG et TIFF.

Cette flexibilité vous permet d’extraire des données, que vos relevés arrivent sous forme électronique ou soient scannés à partir de versions papier.

L’OCR fonctionne mieux sur des documents dactylographiés et clairs.

Il peut parfois reconnaître une écriture manuscrite soignée, mais les résultats sont incohérents.

Sur les documents flous, pâles ou inclinés, la précision diminue.

Les systèmes haut de gamme appliquent un prétraitement d’image pour améliorer la lisibilité, mais les documents très dégradés restent difficiles à traiter.

C’est l’un des principaux avantages des solutions OCR avancées.

Les outils basiques permettent simplement d’extraire tableau pdf vers excel, mais les solutions plus complètes offrent des intégrations API qui permettent une synchronisation fluide avec des logiciels de comptabilité comme QuickBooks, Xero ou Sage.

Cela transforme le processus d’extraction en flux de travail entièrement automatisé.

Certaines solutions OCR proposent également une intégration e-mail : vous pouvez envoyer directement vos relevés depuis Gmail ou Outlook à votre service OCR, déclenchant ainsi un traitement automatique.

Connecter votre OCR à vos outils existants permet de transformer des heures de saisie manuelle en un processus automatisé fluide.

Voici cinq modèles d’intégration éprouvés :

Idéal pour les cabinets comptables et petites entreprises.

Lorsque la banque envoie un relevé, celui-ci est automatiquement transféré vers la boîte de réception de votre outil OCR.

Le document est traité en quelques minutes, et les transactions sont envoyées directement dans QuickBooks via l’API.

Ce qui prenait auparavant 2 à 3 heures de saisie manuelle ne demande plus que 10 minutes de vérification.

Astuce : activez la détection de doublons pour éviter les doubles importations si vous téléchargez un relevé manuellement.

Préféré par les freelances et solopreneurs.

Déposez simplement vos relevés bancaires PDF dans un dossier Dropbox surveillé :

l’OCR extrait automatiquement les données, les ajoute à une feuille Google Sheets, puis archive le fichier original.

Cela réduit 90 minutes de copier-coller à seulement 5 minutes de vérification.

Astuce : utilisez la fonction QUERY() de Google Sheets pour générer automatiquement des synthèses mensuelles par catégorie de dépenses.

Destiné aux entreprises moyennes à grandes traitant 50 à 500 relevés par mois.

Les employés scannent les relevés par lots, puis l’OCR extrait les données et les envoie vers le système ERP (SAP, Oracle, NetSuite) via API.

Les écritures comptables sont créées automatiquement, tandis que les documents originaux sont archivés dans le système de gestion documentaire.

Les entreprises constatent une réduction du temps de traitement de 70 à 80 % — passant de 40 heures hebdomadairesde saisie à seulement 8 heures de relecture.

Les fonctionnalités avancées incluent la vérification tripartite avec les bons de commande et le routage automatiquedes transactions importantes pour validation.

Une solution idéale pour les utilisateurs soucieux de leur confidentialité.

Prenez une photo de votre relevé ou transférez un e-mail PDF à une application mobile, qui l’envoie à une API OCR pour une extraction en temps réel.

L’IA classe automatiquement les dépenses, affiche des tableaux de bord, envoie des alertes budgétaires et permet l’exportation pour la période fiscale.

Stack technique recommandé :

React Native ou Flutter pour l’application, Firebase pour le backend, et OpenAI API ou Claude API pour la catégorisation intelligente.

Destiné aux développeurs de produits fintech ou plateformes de prêt nécessitant une analyse à grande échelle.

Votre application reçoit les relevés, appelle l’API OCR, obtient un JSON structuré contenant toutes les transactions, puis calcule automatiquement les indicateurs financiers :

flux de trésorerie, taux d’endettement, ou capacité de remboursement.

Des règles métier peuvent ensuite être déclenchées automatiquement :

par exemple, approuver un prêt si le flux de trésorerie net dépasse 5 000 $.

Ce processus réduit le temps de traitement d’un prêt de 2 à 3 jours à moins de 10 minutes, tout en permettant la détection de fraude documentaire et la décision de crédit automatisée.

L’extraction de données à partir de relevés bancaires ne nécessite plus des heures de travail manuel.

La bonne solution OCR — surtout lorsqu’elle combine un OCR traditionnel et l’intelligence des LLM — permet d’atteindre une précision de plus de 95 % tout en réduisant le temps de traitement de plus de 80 %.

Que vous gériez vos finances personnelles, que vous traitiez des dossiers de prêt, ou que vous développiez des produits fintech,

l’extraction automatisée transforme une tâche fastidieuse en un processus fluide, rapide et fiable, qui réduit les erreurs et révèle des informations financières précieuses.

Commencez par la méthode adaptée à votre volume et à vos capacités techniques,

puis faites évoluer votre automatisation au fur et à mesure que vos besoins grandissent.

Passez à l’automatisation des documents

Avec Koncile, automatisez vos extractions, réduisez les erreurs et optimisez votre productivité en quelques clics grâce à un l'OCR IA.

Les ressources Koncile

Détection de fraude documentaire avec OpenCV en Python : tests réels et limites.

Comparatifs

Test comparatif de 5 OCR API open source en 2026 : intégration, rendu JSON et facilité de mise en place analysés.

Comparatifs

Yann Lecun, son avis sur l'avenir de l'IA, et sa vision de l'AGI

Comparatifs